안녕하세요 키다리 세무사입니다이번 기사에서 bj, 스트리머 등 1인 미디어 창작사업자를 위해 부가가치세 등 세무관리의 주의점에 대해 설명하겠습니다.

과세? or 면세? 유튜버 사업자는 과세사업자 또는 면세사업자로 사업자등록이 가능합니다.

일방과세로 할지 면세로 할지 「선택하는 것이 아닙니다」이하의 요건에 따라서 과세 사업자 혹은 면세 사업자의 기준이 정해집니다.

(1) 과세사업자의 적용

사업에 필요한 물적시설이 있거나 근로자(아르바이트 포함)를 고용 중인 경우

(2) 면세 사업자 적용

사업에 필요한 물적시설이 없어 근로자(아르바이트 포함) 고용하지 않는 경우

업종코드 상의 항목인 과세 및 면세사업자 구분기준에 의한 사업자 유형별 업종 코드는 다음과 같습니다.

- 과세사업자 : 921505

- – 면세 사업자: 940306

수익 창출 체계와 세금

유튜버의 수익창출 구조는 위 표에 따릅니다.

한편, 세금신고별 수익집계를 포함할지 여부는 다음과 같습니다.

(1) 소득세 신고

애드센스 수익과 국내 광고 수익 합산 집계

(2) 부가세 신고

- (국내광고수익 3.3% 원천징수했다면) 애드센스 수익 <만> 집계

- (국내광고수익 세금계산서를 발행했다면) 애드센스 수익과 국내광고 수익 합산 집계

- 환율환산 이슈

부가세 신고시 구글어드센스 수익을 환율로 적용하여 원화로 환산하는 작업을 진행하여야 합니다.환율은 외환 중개업자가 고시한 기준 환율을 적용하지 않으면 안됩니다.

환율을환산하는과정에서매출액등오산집계를했을경우매출과소신고위험이발생합니다.

매출 과소 신고를 할 경우 최소 가산세 10%~이상 부과됩니다.

부가세 신고 시 유의해야 하는 점유 튜버 사업자의 구글 어드센스 수익은 부가세법상의 외화 획득 서비스에 해당합니다.

한편, 외화 획득 서비스에 대한 부가가치세 신고 시에는 관련 법에 따라 다음의 첨부 서류를 제출해야 합니다.

(1) 외화 입금 증명서 (외환 매입/예치 증명서)

(2) 영세율 매상명세서

위의 첨부서류를 제출하지 않을 경우 이 또한 가산세 부과대상입니다.

한편, 세무사에게 부가세 신고를 위임하는 기초자료 등과 함께 외화입금증명서 및 구글 어드센스 지불내역을 보내주시기 바랍니다.

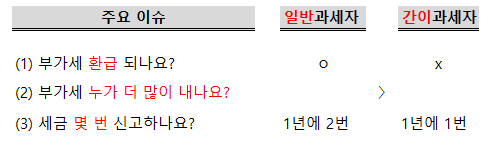

● 간이과세 vs 일반과세

신규사업자 등록시 일반 과세와 간이과세 중 선택하여 개업할 수 있습니다.

일반 및 간의 주요 차이점은 위 표에 따릅니다.

한편, 위의 표와 같이 부가가치세는 기본적으로 “일반과세자”가 납부하는 방식입니다.

그러나, 유튜버 주요 수익 인구의 어드센스 수익에 대한 부가 세율은 0%입니다.

따라서 유튜버 업종은 상황에 따라 오히려 일반 과세자가 부가세를 적게 내는 상황이 발생할 수 있습니다.

위와 같은 복합적인 문제를 고려하여 절세 방법을 모색하기 위해서는 전문가와 상담하는 것이 좋습니다.

주요세금신고기간 유튜버사업자의 주요세금신고기간은 다음과 같습니다.

일반과세자, 간이과세자 및 면세사업자별 주요세금신고기간이 다소 다르니 위의 세금일정표를 참고하시기 바랍니다.

지금까지 키다리 세무사였습니다.

사업자 등록을 하는 순간부터

세금 문제는 시작됩니다.

귀찮은 세금 문제, 제가 떠맡겠습니다.^^

기장문의 및 기초상담은 무료로 진행됩니다.

개인사업자 세무전기장 안내 및 별도문의 해당 사업주님께서는 010.2294.6386으로 연락주시기 바랍니다.blog.naver.com